Accueil > Actualités > Diversifiez votre patrimoine

- Date de publication :

Diversifiez votre patrimoine

Indispensable pour une bonne gestion de patrimoine, la diversification doit être vue sur l’ensemble de votre patrimoine et non simplement cantonnée à votre PEA, votre compte-titres ou encore votre assurance-vie ou votre PER. Dans le cadre d’une stratégie d’investissement, la diversification doit s’envisager en accord avec vos objectifs, votre profil d’investisseur et votre horizon d’investissement.

Pourquoi diversifier votre patrimoine ?

Diminuer le risque

Le risque est inhérent à tout placement, mais il est nécessaire de ne pas mettre tous vos œufs dans le même panier. Avec un seul investissement, si celui-ci subit une déconvenue, rien ne pourra contrebalancer ce revers. A l’inverse, avec des investissements diversifiés, la baisse de l’un sera amoindrie par vos autres investissements.

Augmenter les chances de rendement

Une bonne stratégie d’investissement consiste aussi à saisir les bonnes opportunités. Avoir un portefeuille diversifié permet aussi de sélectionner un produit plus risqué mais présentant un potentiel rendement plus intéressant. Sans une diversification, le risque couru sur votre patrimoine serait trop important.

Comment diversifier votre patrimoine ?

Diversifier votre patrimoine, c’est réaliser plusieurs investissements sur des actifs différents.

Actions

En achetant des actions, vous détenez des titres de propriété d’une entreprise. Vous devenez donc propriétaire d’un petit bout de l’entreprise. En contrepartie de votre financement, l’entreprise en situation bénéficiaire vous verse des dividendes.

Obligations

En achetant des obligations d’une entreprise, d’une collectivité territoriale ou d’un Etat, vous achetez une dette émise par cette entité. Vous devenez ainsi son créancier. En contrepartie de votre financement, l’entreprise vous verse un intérêt périodiquement et vous restitue, au terme du contrat, le capital investi.

Fonds euros

Construit par les sociétés de gestion proposant des contrats d’assurance-vie, des contrats de capitalisation ou encore des PER, les fonds euros sont des fonds d’investissement à capital garanti. Cela signifie que l’assureur s’engage à vous rembourser au moins le montant initial investi, même en cas de fluctuations défavorables sur les marchés financiers. Ces fonds investissent principalement les capitaux dans des obligations et des produits à revenu fixe, tels que des titres d’État et des obligations d’entreprise.

Unités de compte

Ce sont tous les supports d’investissement proposés dans le cadre d’un contrat d’assurance-vie, d’un contrat de capitalisation ou d’un PER, autre que les fonds euros.

Produits structurés

Ce sont des produits construits sur mesure qui se positionnent entre les fonds euros et les unités de comptes en termes de risque. Les produits structurés permettent la recherche de rendement tout en s’adaptant à votre profil de risque. Ces produits offrent l’avantage d’avoir un rendement connu ainsi qu’un fonctionnement transparent.

Organismes communs de placement

SICAV, FCP, GFI… Ils sont gérés par une société de gestion. Ce sont des portefeuilles diversifiés d’actifs. En achetant des parts, vous devenez co-propriétaire d’une partie de chaque actif inclus dans le portefeuille.

Immobilier

L’immobilier reste un investissement sûr sur le long terme. Grâce à l’effet levier du crédit, vous pouvez décupler votre capacité d’investissement.

Immobilier locatif

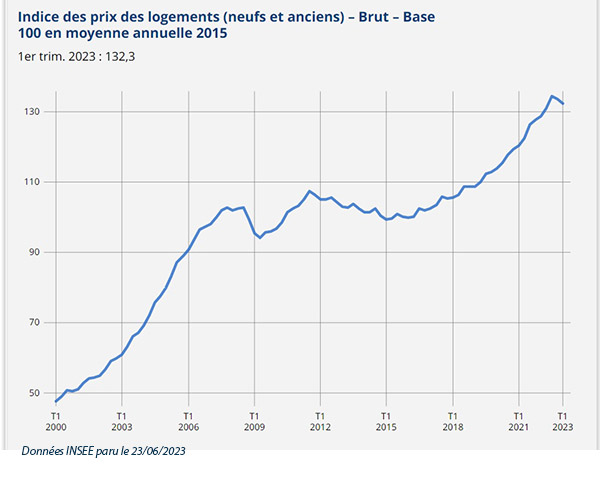

Quelle que soit la situation de marché, votre bien immobilier vous permet de générer des revenus fonciers sur le long terme, et de manière régulière. De plus, malgré deux phases de baisse sur les 20 dernières années (*), le marché de l’immobilier est historiquement haussier, la valeur de votre bien a de grande chance de s’apprécier favorablement.

(*) 2008-2009 et 2011 à 2015

Pierre papier

SCPI, OPCI, SCI ou encore les foncières cotées vous permettent d’investir dans l’immobilier au travers d’une société de gestion sans pour autant mobiliser un gros capital, sans contrainte de gestion et avec un risque assez faible selon le nombre et les types de biens intégrés. Ces produits permettent de générer des revenus complémentaires et peuvent être intégrés au sein d’un contrat d’assurance-vie, de capitalisation ou encore un PER bénéficiant ainsi des avantages fiscaux qui y sont associés.

Les conseils de PCA Patrimoine

Mettre en place une stratégie patrimoniale est très important pour bien construire son patrimoine selon vos objectifs, votre appétence aux risques et vos horizons d’investissements. Les conseillers de PCA Patrimoine sont disponibles pour vous aider à bâtir votre stratégie. N’hésitez pas à les contacter.

Des questions sur la diversification de votre patrimoine ?

Rencontrez un conseiller gratuitement

PRENEZ RENDEZ-VOUS

AVEC L’UN DE NOS CONSEILLERS PROCHE DE CHEZ VOUS

Sur le même sujet...

Vous disposez de biens ou de liquidités et souhaitez donner immédiatement à vos enfants, petits-enfants ou pour anticiper la transmission en réduisant le coût des droits de succession et/ou pour soutenir vos enfants. Le don manuel peut être une bonne option. 2 conditions doivent être réunies : l’intention libérale de votre part et l’acceptation du donataire.

Location meublée non professionnelle hors résidence services

Que vous souhaitiez préparer votre retraite, diversifier votre patrimoine ou encore augmenter votre revenu disponible, la location meublée non professionnelle (LMNP) hors résidence services permet de répondre à vos besoins. Cet investissement s’inscrivant dans une perspective moyen/long terme, il est impératif de se munir de toutes les informations nécessaires afin d’éviter toute déconvenue.

Donation – vente à un héritier – précautions à prendre

Anticiper la transmission de son patrimoine est souvent recommandé, notamment pour des raisons fiscales. Cela peut se faire par le biais de donations démembrées ou de ventes au profit de ses héritiers présomptifs. Quelles en sont les conséquences civiles et fiscales ? Quelles précautions faut-il prendre avant de les mettre en œuvre ?